�i�R�j�}���V�����ߐł̗}�~�� �i���Œ��L���҉�c���̉���j

�u�}���V�����Ƒ����Łv�V���[�Y

�@�@�@�@�@(1)�@�}���V���������Ƒ������@�@�@�@�@(2)�@�ō��ٔ���F�����ōX�������������������

�@�@�@�@�@(3)�@�}���V�����ߐł̗}�~��i���Œ��L���҉�c���̉��)

�{�ł́A�y�O�Łz(2)�ō��ٔ���F(3)�}���V�����ߐł̗}�~��E���Œ����L���҉�c��ݒu

�@�@�@�@�@����̑����ł��B

�{�ł́A���Œ��L���҉�c�̕�

��2�� �ߘa5�N�i2023�N�j6�� 1���i�j

��3�� �ߘa5�N�i2023�N�j6��22���i�j�̓��e���܂Ƃ߂����̂ł��B

���@�ߘa5�N�x�^�}�Ő�������j(�ߘa4�N12��16������)�̊�{�I�l��

�@�i�~���E�K���Ȕ[�ł̂��߂̊������j

�@�@�}���V�����̑����ŕ]���ɂ���

�@�@�}���V�����ɂ��ẮA�s��ł̔������i�ƒʒB�Ɋ�Â������ŕ]���z�Ƃ��傫���������Ă���P�[�X��

�@�@������B�������u����A�}���V�����̑����ŕ]���z���ʂɔ��f����邱�Ƃ�����A�[�Ŏ҂�

�@�@�\���\�����m�ۂ���K�v������B

�@�@���̂��߁A�����łɂ�����}���V�����̕]�����@�ɂ��ẮA�����Ŗ@�̎�����`�̉��A�s�ꉿ�i�Ƃ�

�@�@�����̎��Ԃ܂��A�K��������������B

�@�@����̌������́A�����Ŗ@�̎�����`�̉��A�]���z�Ǝ����̘�����K�ɐ������邱�Ƃ�ړI��

�@�@������̂ł����āA�ꕔ�̑d�ʼn���s�ׂ̖h�~�݂̂�ړI�Ƃ��čs�����̂ł͂Ȃ��B

�@�@���ۂɂ́A�ߘa6�N1������}���V���������ł̕]���z��������6���ȏ�ɂȂ邱�Ƃ��\�肳��Ă��܂��B

�@ �����ŕ]���̌������āF

�@�@�}���V�����ꎺ�̉��z�́A���̎Z���ɂ��v�Z�������z�ɂ���ĕ]�����邱�ƂƂ���B�@

�@�@�@�@�@�@���s�̑����ŕ]���z�~ ���Y�}���V�����ꎺ�̕]�������� �~ �Œ�]�������O�D�U�i�萔�j

�@�@�i����j�@���s�̑����ŕ]���z��O��Ƃ�����ŁA�s�ꉿ�i�Ƃ̘����v���i�����ϐ��j���瘨������\�����A

�@�@�@�@�@�@�@�@���̘����������s�̑����ŕ]���z�ɏ悶�ĕ]��������@�ł��B

�@�@�����v��������ϐ��Ƃ��邱�Ƃ���A�����ŕ]���z�Ǝs�ꉿ�i�̘�����������@�Ƃ��Ē��B�I�ł���A

�@�@�����v���Ɋ�Â������Α���邽�ߎ��s�\��������

�@�@�㎮�͉ېŕ]���z�������A��������̂U���Ƃ���Ƃ����Ӗ��ŁA�]���A�ېŕ]�����������i���Ⴉ����

�@�@�V�z�}���V�����A�^���[�}���V�����̍��w�K�Ȃǂł͑����ł��オ�邱�ƂɂȂ�܂��B

�P�A�]���z�Ǝ����̘���

�@�}���V�����ߐŁE�^���}���ߐł̗v���F

�@�@�@�}���V�����̎s�ꉿ�i�͏㏸���Ă��邪�A�����ł̉ېŕ]���z�͎s�ꉿ�i�̔��z�ȉ��ł���B

�Z �s�ꔄ�����i�Ɋ�Â��]������ꍇ�ł��A �����̃}���V�����s��͌��z���މ��i�̍������ɂ��e����r��������Ȃ�����ɂ���A ������������ɂ����ẮA�R���i�ЈȑO�̎s�ꔄ�����i�Ɋ�Â��]�����@���߂邱�Ƃ��Ó��ł͂Ȃ����B(�L���҉�c�ψ�)

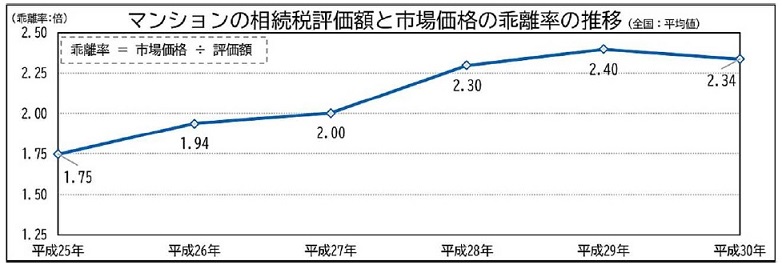

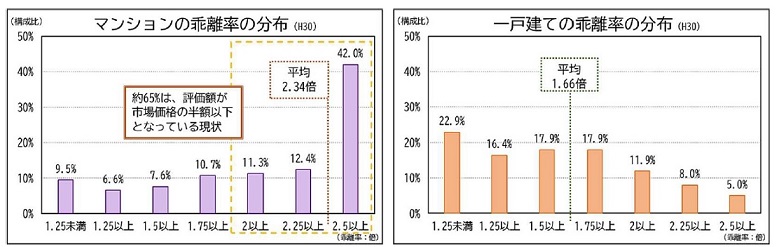

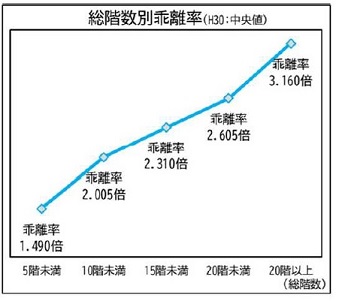

�������i�������j�Ƃ́A���ۂ̎s�ꉿ�i���A�Ŗ������]�������z�̉��{�ɂȂ��Ă��邩�������w�W�ł��B

�@�@�i���j�v���͂���������Œ��ɂ����Ď��{�����T���v�������i����25�N�`30�N���ɍs��ꂽ����ɂ��āA

�@�@�@�@�@�s���Y�ړ]�o�L���Ə����ł̊m��\���f�[�^��ˍ��j�ɂ��B

�� �����Ŗ@�i���j

�i�]���̌����j

��22�����̏͂œ��ʂ̒�߂̂�����̂������ق��A�����A�②���͑��^�ɂ��擾�������Y�̉��z�́A

���Y���Y�̎擾�̎��ɂ����鎞���ɂ��A���Y���Y�̉��z����T�����ׂ����̋��z�́A���̎��̌����ɂ��B

�� ���Y�]����{�ʒB�i���j

�i�]���̌����j

�P ���Y�̕]���ɂ��ẮA���ɂ��B

�i�P�j �i���j

�i�Q�j �����̈Ӌ`

���Y�̉��z�́A�����ɂ����̂Ƃ��A

�����Ƃ́A�ېŎ����i�����A�②�Ⴕ���͑��^�ɂ����Y���擾�������Ⴕ���͑����Ŗ@�̋K��ɂ�葊���A

�②�Ⴕ���͑��^�ɂ��擾�������̂Ƃ݂Ȃ��ꂽ���Y�̂��̎擾�̓����͒n���Ŗ@��Q��((��`))��S���ɋK�肷��ېŎ����������B

�ȉ������B�j�ɂ����āA���ꂼ��̍��Y�̌����ɉ����A�s���葽���̓����ҊԂŎ��R�Ȏ�����s����ꍇ�ɒʏ퐬������ƔF�߂��鉿�z�������A

���̉��z�́A���̒ʒB�̒�߂ɂ���ĕ]���������z�ɂ��B

�i�R�j �i���j

�@���s�̃}���V�����̑����ŕ]���̕��@

�}���V�����i�ꎺ�j�̑����ŕ]���z�i���p�̏ꍇ�j�� �敪���L�����̉��z(�@)�{�~�n�i�~�n���j�̉��z(�A)

�@ �敪���L�����̉��z�� �����̌Œ莑�Y�ŕ]���z�i���P�j �~ 1.0

�A �~�n�i�~�n���j�̉��z�� �~�n�S�̂̉��z�i���Q�j �~ ���L�����i�~�n�������j

�i���P�j�u�����̌Œ莑�Y�ŕ]���z�v�́A�P���̌����S�̂̕]���z���L�ʐς̊����ɂ���Ĉ�����

�@�@�@�@�@�e�˂̕]���z���Z��

�i���Q�j�u�~�n�S�̂̉��z�v�́A�H�����������͔{�������ɂ��]��

�@�����ŕ]���z�Ǝs�ꉿ�i�̘����̎���

�Z���s�̃}���V�����̕]�����@

�������Ŏ擾�������Y�̎����i�}���V�����i�ꎺ�j�̕]���z�j�́A

�s���Y�Ӓ艿�i�┄�p���i���ʏ�s���ł��邱�Ƃ���A���̇@�ƇA�̍��v�z�Ƃ��Ă���i�ʒB�j�B

�Z�]���z���s�ꉿ�i�Ƙ��������ȗv��

�����̕]���z�́A�Č��z���i���x�[�X�ɎZ�肳��Ă���B

�����A�s�ꉿ�i�͂���ɉ����Č����̑��K���A�}���V�����ꎺ�̏��݊K���l������Ă���ق��A

�]���z�ւ̒z�N���̔��f���s�\�����ƁA�]���z���s�ꉿ�i�ɔ�ׂĒႭ�Ȃ�P�[�X������i�����̌��p�̔��f���s�\���j�B

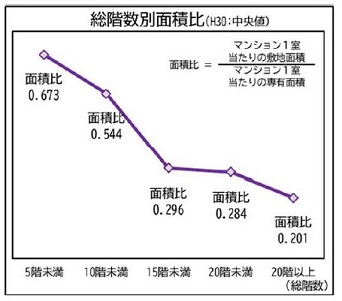

�}���V�����ꎺ�����L���邽�߂̕~�n���p���́A ���L�����ň������ʐςɕ��ĒP�����悶�ĕ]������邪�A ���̖ʐς͈�ʓI�ɍ��w�}���V�����قǂ��ו������ꋷ���ƂȂ邽�߁A ���̂悤�ɕ~�n�����������ȃP�[�X�͗��n�����̗ǍD�ȏꏊ�ł��A �]���z���s�ꉿ�i�ɔ�ׂĒႭ�Ȃ�i���n�����̔��f���s�\���j�B

���������邽�߂̕]�����@�̌���

�P�D�W���˂���䏀���ĕ]��������@

�s���Y�Ӓ�Ɋ�Â��ĕ]�肵���W���ˁi�W���I�ȃ}���V�����j����䏀���ĕ]���z���Z�o�����

�@�B

�ˁ@�s���Y�Ӓ�����{���邱�ƂŋK�͐��͗L������̂́A�������̕W���˂̑I�肪�K�v�ƂȂ��A

�}���V�������i�ɂ͓y�n�̒n�������E�n���������x�̂悤�ȉ��i�w�W���Ȃ��S�Ă̕W���˂ɊӒ肪�K�v�ƂȂ�ȂǃR�X�g���傫���B

�܂��A����n����ɂ����i�т����l�ȃ}���V�����̍��݂��z�肳��钆�A�W���˂���X�̃}���V�����ɔ䏀�����̐ݒ������B

�Q�D���v�I��@��p���ĕ]��������@

�@�@�������Ɋ�Â����v�I��@�i��A���́j��p���ĕ]��������@�Ƃ��Ď��̂Q���l������B

(1)�@���s�̑����ŕ]���z��O��Ƃ����A

���i�`���v���i�����ϐ��j���璼�ړI�Ƀ}���V�����̎s�ꉿ�i��\�����ĕ]��������@�B

�ˁ@�����̎�����Ⴉ�瓾��ꂽ�X���Ɋ�Â����v�I��@��p���邱�Ƃŋq�ϐ��E��������L���邪�A

�����ŕ]���z�ɂ����Ċ��ɍl������Ă���v�f�i�Ⴆ�Č��z��j���܂߉��i�`���v�����L���l������K�v������A

�[�Ŏ҂̕��S�ƂȂ�ق��A���̎��Y�i�Ⴆ�Έ�ˌ��āj�̕]�����@�ƒ������قȂ�]�����@�ƂȂ�o�����X�������B

(2)�@���s�̑����ŕ]���z��O��Ƃ�����ŁA�s�ꉿ�i�Ƃ̘����v���i�����ϐ��j���瘨������\�����A

���̘����������s�̑����ŕ]���z�ɏ悶�ĕ]��������@�B

�� �����v��������ϐ��Ƃ��邱�Ƃ���A

�����ŕ]���z�Ǝs�ꉿ�i�̘�����������@�Ƃ��Ē��B�I�ł���A

�����v���Ɋ�Â������Α���邽�ߎ��s�\���������B

���v�I��@(�d��A����) �ɂ�錟��

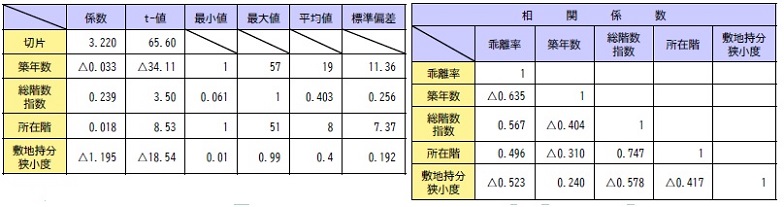

�����ŕ]���z���s�ꉿ�i�Ƙ�������v���Ƃ��čl������z�N���A���K���i���K���w���j�A ���݊K�A�~�n���������x�̂S�̎w��������ϐ��Ƃ��A��������ړI�ϐ��Ƃ��ďd��A���͂��s�����Ƃ���A ���̂Ƃ���L�ӂȌ��ʂ�����ꂽ�B

��A���v�����F����W��(0.5870),���R�x�����ό���W��(0.5864),�ϑ���(2478)

�p��̐���

����W���F�P�ɋ߂��قǐ����ϐ����ړI�ϐ������܂������ł��Ă��邱�Ƃ�\���B

���R�x�����ό���W���F����W���͐����ϐ��̌��𑝂₷�Ə㏸������������邽�߁A ����W���ɐ����ϐ��̌������������Ƃɂ��e�����l���������́B

���K���w���F�����̑��K�����������ɗ^����e���͐V��ł͂Ȃ��A���̊K���œ��ł��ɂȂ�Ɖ��肵���͂��s�����Ƃ���A �ǍD�Ȍ��ʂ�����ꂽ���Ƃ���A�u���K����33(�P����ꍇ�͂P�Ƃ���B)�v(33�K�œ��ł�)�K���w���Ƃ����B

�~�n���������x�F�~�n���p���̖ʐρi�����������j�����̌����̐�L�ʐ�

t-�l�F t-�l�̐�Βl�́A���ꂼ��̐����ϐ����ړI�ϐ��ɗ^����e���x�̋�����\���B

���W���F�c�����ڂƉ������ڂ̑��ւ�\���Ă��肻�̐�Βl���P�ɋ߂��قǑ��ւ��������Ƃ�\���B

�@���v�����菇

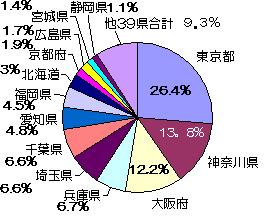

�@ ������W�c�́A����30�N���̑S�s���{���̒��Ã}���V�����̎���B

�A �s���Y�ړ]�o�L���ƁA�����ł̊m��\�����̂����}���V�����̏��n�����̐\����������̂̃f�[�^��ˍ��B

�B �ُ�l�Ƃ��Ė��m�Ȗ�500���i�����A�}���V�����~�n�ʐςƂ��Ă��蓾�Ȃ����l�̂��́A

���n���z200���~�ȉ��̂��̂Ȃǁj�����炩���ߏ��O�������́i2,478���j���T���v���Ƃ��Ďg�p�B

�@ ������W�c�́A����30�N���̑S�s���{���̒��Ã}���V�����̎���B

�A �s���Y�ړ]�o�L���ƁA�����ł̊m��\�����̂����}���V�����̏��n�����̐\����������̂̃f�[�^��ˍ��B

�B �ُ�l�Ƃ��Ė��m�Ȗ�500���i�����A�}���V�����~�n�ʐςƂ��Ă��蓾�Ȃ����l�̂��́A

���n���z200���~�ȉ��̂��̂Ȃǁj�����炩���ߏ��O�������́i2,478���j���T���v���Ƃ��Ďg�p�B

�����̗v���Ƃ��čl�����鐔�l������ϐ��Ƃ����d��A���͂̌��ʂɓ��i�̖��_�͔F�߂��Ȃ����Ƃ���A ���̕��͌��ʂ�p���ĕ���@���������Ă����ׂ��B �������A�����Ƒ����ŕ]���z�Ƃ̘����̒��x�̓}���V�����s��̏ɂ��ω����邽�߁A����̕]�����@��������ɂ����Ă��A ���������@�̃A�b�v�f�[�g�����Ă����K�v������̂ł͂Ȃ����B(�L���҉�c�ψ��ӌ�)

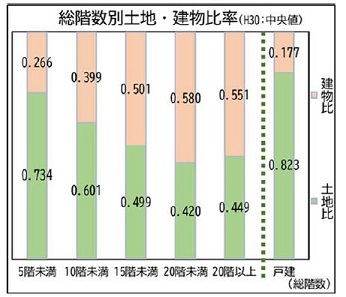

�@�~�n�����̖ʐςƘ����̊W

�E�}���V�����ꎺ������̕~�n���p���̕]���́A��{�I�ɂ͕~�n�̑��ʐς��A

���̈ꎺ�̐�L�ʐςɉ����Ĉ������i��

�����j�ʐςɊ�Â��ĕ]�����邽�߁A��L�ʐςɔ�ׂĕ~�n���p���̖ʐς������ƁA

���n�����̗D���Y�}���V�����ꎺ�̕]���ɏ\���ɔ��f����Ă��Ȃ��\��������B

�E��ˌ��Ăɔ䂵�āA�}���V�����͑S�̂̕]���z�ɐ�߂�~�n�i�y�n�j�����̕]���z�̃E�F�C�g���Ⴍ�A ���̌X���͑��K������荂�w�ƂȂ�ɂꌰ���B

�E�ʐσx�[�X�i��L�ʐςɑ���~�n���p���̖ʐς̊����j�Ō���ƁA����ɂ��̌X���͌����B

�E���̈���A�������͍��w�ƂȂ�ɂꑝ���B

�� �}���V�����́A��荂�w�i��荂���e�ϗ��j�ƂȂ�ɂ�A�����x�̐�L�ʐς̃}���V�����ꎺ�ł��A

���̈ꎺ�ɓ�����~�n���p���̖ʐς������Ȃ錋�ʁA�H�����i���j�̐����ɕ\����Ă��闧�n�������A�]���z�ɔ��f����Â炭�Ȃ�A

�s�ꉿ�i�Ƃ̘����v���̈�ƂȂ��Ă���ƍl������B

�i���j �H�����́A�e�n��ɂ�����e�ϗ����l�����ĕ]�肳��Ă�����̂́A�W���I�Ȏg�p��O��Ƃ��Ă邽�߁A ���w�}���V�����i���x���p�j�̕~�n�Ƃ��Ă̐�������͘������Ă��邱�ƂɂȂ�B

�@�}���V�����̑����ŕ]���ɂ���

�� �����Ŗ@�ł́A�������ɂ��擾�������Y�̉��z�́u���Y���Y�̎擾�̎��ɂ����鎞���i�q�ϓI�Ȍ������l�j�v�ɂ����̂Ƃ���Ă���i������`�j�A ���̕]�����@�͍��Œ��̒ʒB�ɂ���Ē�߂��Ă���B

�� �}���V�����ɂ��ẮA�u�����ŕ]���z�v�Ɓu�s�ꔄ�����i�i�����j�v�Ƃ��傫���������Ă���P�[�X���c������Ă���B ���̂悤�Ș���������ƁA�����ł̐\����ɁA���œ��ǂ���A �H�������Ɋ�Â������ʼn��z�ł͂Ȃ��Ӓ艿�i���ɂ�鎞���ŕ]���������ĉېŏ����������Ƃ����P�[�X���������Ă���B

�� ���������P�[�X�ő���ꂽ�A�ߘa4�N4���̍ō��ٔ����i�������i�j�i���j�ȍ~�A

�}���V�����̕]���z�̘����ɑ���ᔻ�̍��܂��A����̎�T���ɂ��s��ւ̉e�������O��������������A

�ېł̌�����}��A�[�Ŏ҂̗\���\�����m�ۂ���ϓ_������A

�����Ƀ}���V�����̕]���Ɋւ���ʒB���������K�v������B

�@�@�@�@�i��)�ߘa4�N4���̍ō��ٔ����́A���T�C�g�@�ō��ٔ���F�����ōX��������������������@�Q��

�� �܂��A�ߘa�T�N�x�^�}�Ő�������j�ɂ����Ă��u�����łɂ�����}���V�����̕]�����@�ɂ��ẮA �����Ŗ@�̎�����`�̉��A�s�ꉿ�i�Ƃ̘����̎��Ԃ܂��A�K��������������B�v�ƋL�ڂ��ꂽ�B

�� ���̂��߁A�����̎��Ԕc���Ƃ��̗v�����͂�I�m�ɍs������ŁA �s���Y�ƊE�W�҂Ȃǂ��܂ޗL���҂̈ӌ������J�ɒ��悵�Ȃ���A�ʒB�������������Ă������ƂƂ����B

�Q�D�����ŕ]���̌������āi�v�|�j

�P�D�敪���L�ɌW����Y�̊e�����i���������y�ѕ~�n���p�������B �������A�\����A���Z�̗p�r�ɋ����邱�Ƃ��ł�����̂Ɍ���B �ȉ��u�}���V�����ꎺ�v�Ƃ����B�j�̉��z�́A���̎Z���ɂ��v�Z�������z�ɂ���ĕ]�����邱�ƂƂ���B

���s�̑����ŕ]���z�~ ���Y�}���V�����ꎺ�̕]�������� �~ �Œ�]�������O�D�U�i�萔�j

�i���d��A���ɂ�闝�_�I�Ȏs�ꉿ�i�j

�i���P�j �u�}���V�����ꎺ�v�ɂ́A���K���Q�K�ȉ��̕����ɌW��e�����y�ы敪���L����Ă��鋏�Z�p�������R�ȉ��ł����āA

���A���̑S�Ă��e���̋��Z�p�ł��镨���i������яZ��j�ɌW��e�����͊܂܂Ȃ��B

�i���Q�j �]�����������O�D�U���̂P�ȉ��i��1.67�ȉ��j�ƂȂ�}���V�����ꎺ�͌��s�̑����ŕ]���z�~1.0�Ƃ���B

�i���R�j �]�����������P�D�O�����ƂȂ�}���V�����ꎺ�̕]���z�͎��ɂ��B

�@�@�@�@���s�̑����ŕ]���z�~���Y�}���V�����ꎺ�̕]��������

�i���S�j �s���Y�Ӓ�]�������ɏƂ炵�]���z���ʏ�̎�����z������ƔF�߂���ꍇ�ɂ́A���Y���z�ɂ��]������B

�i���T�j �ߘa�U�N�P���P���Ȍ�̑��������͑��^�ɂ��擾�������Y�ɓK�p����B

�Q�D��L�́u�]���������v�́A�u�@�~��0.033�{�A�~0.239�{�B�~0.018�{�C�~��1.195�{3.220�v�ɂ��v�Z�������̂Ƃ���B

�@�F���Y�}���V�����ꎺ�ɌW�錚���̒z�N��

�A�F���Y�}���V�����ꎺ�ɌW�錚���́u���K���w���v�Ƃ��āA�u���K�����R�R�i�P�D�O����ꍇ�͂P�D�O�j�v

�B�F���Y�}���V�����ꎺ�̏��݊K

�C�F���Y�}���V�����ꎺ�́u�~�n���������x�v�Ƃ��āA

�u���Y�}���V�����ꎺ�ɌW��~�n���p���̖ʐρ����Y�}���V�����ꎺ�ɌW���L�ʐρv�ɂ��v�Z�����l

�y�Q�l�z��L�̎Z���́A���́i�P�j�̖ړI�ϐ��Ɓi�Q�j�̐����ϐ��Ɋ�Â��d��A���ł���B

�i�P�j�ړI�ϐ�����30�N���̃}���V�����ꎺ�̎������ɂ����������i�����Y�}���V�����ꎺ�̑����ŕ]���z

�i�Q�j�����ϐ��Q�D�Ɍf����Z���ɂ�����@�A�A�A�B�A�C

�R�D��L�̕]�����@�̓K�p����A�Œ�]�������Əd��A���ɂ��ẮA�Œ莑�Y�ł̕]���̌����������ɕ����āA ���Y�����̒��O�ɂ������ˌ��ċy�у}���V�����ꎺ�̎������̎�����i�Ɋ�Â��Č��������̂Ƃ���B �܂��A���Y�����ȊO�̎����ɂ����Ă��A�}���V�����ɌW��s���Y���i�w�����ɏƂ炵�������̗v�ۂ�����������̂Ƃ���B �����āA�}���V�����s�ꉿ�i�̑啝�ȉ������̑���������̕]�����@�ɔ��f����Ȃ���������邱�Ƃɂ��A ���Y�]�����@�ɏ]���ĕ]�����邱�Ƃ��K���łȂ��ƔF�߂���ꍇ�́A �ʂɉېŎ����ɂ����鎞�����Ӓ�]�����̑������I�ȕ��@�ɂ��Z�肷��|�m������ �i���̍��Y�̕]���ɂ�������Y�]����{�ʒB�U���Ɋ�Â�����܂ł̎�����̎戵����K�p�B�j

�R�D��3�� �}���V�����ɌW����Y�]����{�ʒB�Ɋւ���L���҉�c �c���v�|

�����F�ߘa5�N6��22 ���i�j11:00�`12:00

�ꏊ�F�v�d�a�J��

�����ǂ���A�z�t�����Ɋ�Â��������s���A���̌�A�v�|�ȉ��̂Ƃ��育�ӌ������B

�Z �u�����v�Ƃ́u�q�ϓI�Ȍ������l�v���������̂Ɖ�����Ă���ȏ�A ���Y�̕]�����@�݂͌��ɓƗ����������ҊԂŎ��R�Ȏ�����s����s��Œʏ퐬������ƔF�߂��锄�����ቿ�z�ɂ�邱�Ƃ��ł��K���Ƃ�����B

�@�����}���V�����͗��ʐ��E�s�ꐫ�������A�ގ����镨���̔������ቿ�z�𑽐��c�����邱�Ƃ��\�ł���A �����i�`���v������r�I�ɖ��m�ł��邱�Ƃ��炷��A �����v�����w�������Ĕ������ቿ�z�Ɋ�Â����v�I�ɗ\�������s�ꉿ�i���l�����ĕ]���z������������Ó��Ƃ�����B

�Z �}���V�����̉��i�`���v���Ƃ��ďd�v�Ȃ��̂̈�ɁA���P�[�V�����i���n�����j������B �~�n���p���i�K�́j���������ƁA���P�[�V�������l������Ă���H�����������ŕ]���z�ɔ��f����ɂ����Ȃ�_�ɒ��ڂ��āA ���̋����x���w����������œ��v�I��@�ɂ����������́A���P�[�V������]���z�ɔ��f��������@�Ƃ��č����I�Ƃ�����B

�Z �~�n���p���̕]���ɗp����H�������͔������ቿ�z�Ɋ�Â��ĕ]�肳��Ă͂�����̂́A �W���I�Ȏg�p�ɂ�����X�n�̉��i�ł���A���x���p����Ă��鍂�w�}���V�����̕~�n���i�������瘨������ꍇ�����邽�߁A �����}���V�����̔������ቿ�z�Ɋ�Â�����͌������������łȂ��A�~�n�����ɂ��Ă��s���K�v������B

�Z �]���z������ꍇ�ɂ��A���_�I�ɂ͓y�n�ƌ������Ă��ꂼ��ɂ��ĕ������@�ƁA �܂Ƃ߂Ĉ�̂Ƃ��ĕ������@�Ƃ����蓾�邪�A �����}���V�����ɂ��Ă͓y�n�ƌ����̉��i�͈�̂Œl���߂���Ď���������Ă���A ���ꂼ��̔������ቿ�z�𐳊m�ɔc�����邱�Ƃ͍���ł��邱�Ƃ�A �d��A���ɂ��Z�o����阨������y�n�ƌ����Ƃɍ����I�Ɉ����邱�Ƃ�����ł��邱�Ƃ��l������ƁA �y�n�ƌ����̑o������̂Ƃ��đ����ĕ���邱�Ƃ������I�ł͂Ȃ����B

�Z �]���z�Ǝs�ꉿ�i�̘����̗v���Ƃ��Ă͂S�w���i�z�N���A���K���A���݊K�y�ѕ~�n���������x�j�̑��ɂ����蓾�邩������Ȃ����A �\���[�Ő��x�̉��Ŕ[�Ŏ҂̕��S���l������ƁA�[�ŎҎ��g�ŗe�Ղɔc���ł�������g�p����w���ł���K�v������B

�@���̓_�A�����S�w���͒�ʓI�ɑ����邱�Ƃ��ł��A�[�ŎҎ��g���e�Ղɔc���\�Ȃ��̂ł��邱�Ƃɉ����A ���ɉe���x���傫���v���ł����邱�Ƃ���A�����S�w���ɂ�蘨�������邱�Ƃ��Ó��ł͂Ȃ����B

�Z �[�Ŏ҂̐\����̗������l����ƁA���Œ��z�[���y�[�W���ɂ����āA �S�w���̊�ƂȂ�v������͂���ƕ����]���z�������v�Z�����c�[���������Ƃ悢�̂ł͂Ȃ����B

�Z �����}���V�����̗��ʐ��E�s�ꐫ�̍����Ɋӂ݁A���̉��i�`���v���ɒ��ڂ��āA �������ቿ�z�Ɋ�Â��]���z�̕�̎d�g�݂�����̂ł���A ���̑ΏۂƂȂ�s���Y�͗��ʐ��≿�i�`���v���̓_�ŕ����}���V�����ɗގ�������̂Ɍ��肷�ׂ��B

�@���̓_�A�яZ����w�̏W���Z��A���Ɨp�̃e�i���g�����Ȃǂ͎s����قȂ蔄������ɖR�������Ƃ��炷��A �ΏۊO�Ƃ��邱�Ƃ��Ó��ł͂Ȃ����B

�@�����ŁA��S�̂ɂ��đS�˂��敪���L���Ă���悤�ȃP�[�X�ł́A ��ˈ�˂�蔄�肷�邱�Ƃ��ł���_�ň�˒P�ʂŎ������镪���}���V�����Ɠ��l�̍������ʐ����F�߂���̂ŁA �������̑ΏۂƂ��ׂ��ł͂Ȃ����B

�Z ��ˌ��Ăɂ����阨�����l�����āA�s�ꉿ�i��60�����Œ�]�������Ƃ��邱�Ƃ́A �����}���V�����ƈ�ˌ��ĂƂ̑I���ɂ�����o�C�A�X��r�����A �]���z�̋}���Ȉ��グ���������ϓ_���l���������̂Ƃ�����̂ł͂Ȃ����B

�Z �R���i�Г����O�̎����Ƃ��ĕ���30�N���̔������ቿ�z��p���邱�Ƃ́A �����̃}���V�����s��́A ���z���މ��i�̍������ɂ��e����r��������Ȃ�����ɂ��邱�Ƃɂ��ӂ݂����̂Ƃ�����̂ł͂Ȃ����B

�Z ����̃}���V�����s���̕ω��ɂ͓K�ɑΉ����Ă����K�v������̂ŁA �V�����]�����@���K�p���ꂽ��ɂ����Ă��A�d��A���̐��l���ɂ��Ă͒���I�Ɏ��Ԓ������s���A �K�Ɍ��������s���ׂ��ł͂Ȃ����B

�i�ȏ�j

�@�Q�l�F�}���V�����͓����s�A�_�ސ쌧�A���{�̂R�s�{���őS�̂̂T�Q�D�S�����߂�B

�@

�@�@�@�u�}���V�����X�g�b�N��47�s���{���ʔ䗦�v�@�Q��

�i2023�N7��10�����Ōf�ځE�����X�V�j

(Initial Publication - 10 July 2023/ Revised Publication -time to time)